Mit ihrer hyperexpansiven Politik hat die EZB die Finanzierung von Staaten und Unternehmen von der disziplinierenden Wirkung der Kapitalmärkte abgekoppelt. Die Zeche zahlen die Sparer in Europa. Früher oder später werden die aufgeschobenen Pleiten realisiert.

© Thomas Lohnes/Getty Images

© Thomas Lohnes/Getty Images

„Die Antwort ist Nein!“ Mit diesem Satz fertigte der Chef der Banque de France, François Villeroy de Galhau, vor ein paar Wochen in der monatlichen Pressekonferenz die Frage eines Journalisten ab, ob der Anstieg der Konsumentenpreise um mehr als zwei Prozent Anlass sein sollte, über ein Ende der massiven Käufe von Staatsanleihen nachzudenken.

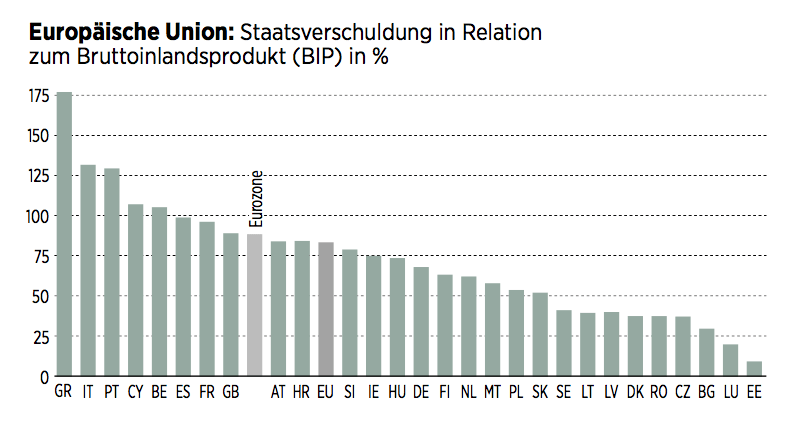

Dabei war die Frage durchaus berechtigt. Denn die Europäische Zentralbank (EZB) hat ja ihr Inflationsziel („unter, aber nahe zwei Prozent“) erreicht. Legen wir für den Moment den semantischen Konikt einer Mindestinflation für eine auf Geldwertstabilität verpflichtete Zentralbank beiseite, so zeigen die jüngste Entwicklung und auch die zitierte Weigerung, die ultraexpansive Geldpolitik zu hinterfragen, klar auf: Es geht gar nicht um Geldwertstabilität. Es geht auch nicht um ein Inflationsziel und auch nicht um den Euro als gemeinsame Währung. Es geht um die monetäre Staatsfinanzierung beziehungsweise um die Institutionalisierung einer Transferunion in Europa.

Die Koalition derjenigen, die die Europäische Zentralbank als Vehikel betrachten, die sparunwilligen Länder in Europas Süden mit marktwidrig niedrigen Zinsen zulasten von Europas Sparern zu subventionieren, hat im Zentralbankrat der EZB indes die Mehrheit. Und diese Mehrheit hat sie deshalb, weil in diesem mächtigsten Gremium des Kontinents ungeachtet der Bevölkerungsgröße nach dem Prinzip „ein Staat – eine Stimme“ entschieden wird.

Diesem Irrtum sind wir jedoch aufgesessen. Unabhängige Geldpolitik setzt eine gewachsene Tradition und institutionelle Kultur voraus, die in den schuldensüchtigen Ländern des Südens keinerlei Wurzeln schlagen konnte. Das Ergebnis ist deshalb nicht Unabhängigkeit, sondern eine jeder demokratischen Kontrolle entzogene Institution mit der Macht, über unseren Wohlstand oder unseren Ruin zu entscheiden.

Geldpolitische Apartheid

Die Stimmenverteilung im Zentralbankrat ist losgelöst von jedem demokratischen Prinzip. Die Stimme eines zypriotischen Wählers wiegt hier mehr als 100-mal so viel wie die Stimme eines deutschen Wählers, die eines maltesischen Wählers sogar über 200-mal so viel. Ich nenne das geldpolitische Apartheid.

Lassen wir die gewaltigen Verteilungswirkungen des Ergebnisses dieser Politik vom deutschen Sparer zum italienischen und französischen Finanzminister für den Moment beiseite und fragen stattdessen, welche gesamtwirtschaftlichen Auswirkungen aus der resultierenden Geldpolitik folgen: Das Resultat dieser Politik ist eine Raserei der Druckerpresse, bei der durch massivste Intervention der Zentralbank in allen Geld- und Anleihemärkten Europas der Zins und seine Informationsfunktion abgeschafft worden sind.

Die Funktion der Preise in einer freien Marktwirtschaft beschränkt sich nicht auf die funktionale Abwicklung eines simplen Tauschvorgangs. Der Preis eines Gutes zeigt Knappheiten an und ermöglicht so den am Wirtschaftsleben teilnehmenden Menschen rationale Entscheidungen – was sie herstellen wollen, was und wie viel sie konsumieren wollen.

Der Zins spielt in diesem Geflecht der Preise eine besondere und herausragende Rolle. Einerseits ist er der Preis beziehungsweise der Leihpreis des Geldes, welches zugleich den Maßstab aller anderen Güterpreise abbildet. Andererseits reflektiert er die zeitlichen Präferenzen der Wirtschaftssubjekte und bestimmt damit Konsum-, Spar- und Investitionsneigung. Er beinhaltet auch die wesentlichen Informationen und stellt das Koordinatensystem für das Verständnis her, das wir von Risiken haben. So reflektiert er Risikoaversion und Risikoappetit als Ergebnis der Interaktion vieler Einzelentscheidungen.

Er ist also das Koordinatensystem jeder freien Marktwirtschaft. Er ist der heilige Gral des marktwirtschaftlichen Systems. Der Zins ist das wirtschaftliche Äquivalent zum Licht in der Physik.

Die Nullzinspolitik ist daher vor allem eines: eine Verdunkelung, wo vorher Klarheit und Transparenz herrschte. Die Dunkelheit ist der Standard dieser Geldpolitik. Deshalb ist jetzt alle Welt ratlos, wenn es um die Fragen von Sparen und Investieren geht.

Die Nullzinspolitik ist daher vor allem eines: eine Verdunkelung, wo vorher Klarheit und Transparenz herrschte. Die Dunkelheit ist der Standard dieser Geldpolitik. Deshalb ist jetzt alle Welt ratlos, wenn es um die Fragen von Sparen und Investieren geht.

Eine Marktwirtschaft kann nicht funktionieren, wenn der Zins durch die scheinbar unbegrenzte Feuerkraft der Druckerpresse über das gesamte Laufzeitenband auf null oder sogar darunter gedrückt wird. Diese Politik schafft den Zins und seine für das Funktionieren der Marktwirtschaft unverzichtbare Informationsfunktion ab, indem sie ihn numerisch invalidiert.

Neben der Fehlallokation von Ressourcen bei der Wahl zwischen Sparen und Konsumieren und bei der Frage, wo wir investieren sollten, hat die Zinsverdunkelung vor allem einen Schleier über die adäquate Bewertung von Risiken gelegt. Dies hat Auswirkungen vor allem auf die Frage der Steuerung von Banken und damit der Stabilität des Kreditwesens in Europa.

Die Zinsverdunkelung ist Ausdruck der Anmaßung von Wissen durch eine nicht mehr unabhängige, sondern jeder Kontrolle durch den Souverän entzogenen Zentralbank. Die EZB regiert durch eine Anmaßung von Wissen, das sie in Wahrheit nicht hat. Das hat sie gemeinsam mit der untergegangenen Planwirtschaft der Sowjetunion. Sie betreibt eine Planwirtschaft des Geldes.

Zombies am Tropf von Draghi

Die Zinspolitik untergräbt die Erträge der Banken, indem sie es den Banken unmöglich macht, eine angemessene Marge auf Spareinlagen zu verdienen und Fristentransformation bei überschaubarem Risiko zu betreiben (was eine ihrer volkswirtschaftlichen Kernaufgaben ist). Der dadurch ausgelöste Hunger nach Erträgen zur Deckung der hohen Fixkosten der Banken veranlasst diese, mit Macht ins Kreditgeschäft zu drängen, wo sie auf eine begrenzte Menge von Kreditkunden treffen, die einerseits bereit und in der Lage sind, risikoadäquate Zinsen zu bezahlen oder – wenn sie das können – überhaupt Kredite nachzufragen. Weil sich aber alle um einen nicht wachsenden Markt streiten, führt ein Überangebot auch dort zu einer Schrumpfung der Margen, was die dritte und letzte Säule des Zinseinkommens der Banken erodiert und schließlich einstürzen lässt.

Jedes Jahr seit 2007 sind durch die expansive Geldpolitik weniger Unternehmen pleitegegangen als durch das langjährige Mittel eigentlich angezeigt. Dabei sollte ihre Zahl in einer Krise normalerweise ansteigen. Das ist ungesund, denn diese Unternehmen werden nicht durch die marktfremde Subvention des Nullzinses effzient oder wettbewerbsfähig. Sie sind Zombies, die am Tropf von EZB-Präsident Mario Draghi hängen.

Schaltet die EZB sie ab, dann sorgt das nicht nur dafür, dass die reformunfähigen Staaten am Mittelmeer ihre Staatsdefizite nicht mehr finanzieren können. Es sorgt auch dafür, dass für die unproduktiven Unternehmen die Stunde der Wahrheit schlägt und damit für unser gesamtes Wirtschaftssystem. Hunderttausende von Pleiten, die wir in den vergangenen zehn Jahren aufgespart haben, werden dann nachgeholt.

Vergleicht man langjährige Mittelwerte mit den Zahlen seit 2006, so ergibt die Pleitenwelle allein für Deutschland eine Zahl von 170.000 bis 330.000 Unternehmen. Dafür gibt es weder eine Risikovorsorge in den Bilanzen der Banken, noch verdienen diese die Zinsmargen, um die Risikokosten zu decken.

In ganz Europa dürften es mehr als eine Million Unternehmen sein, die wir als Zombies bezeichnen müssen und die eine „Zombifizierung“ der Banken bewirken. Konkret heißt das, dass schlechte Kredite in der Größenordnung von bis zu 1,5 Billionen Euro in den Büchern der Banken bisher nicht sichtbar sind, da sie zu marktfremden Nullzinsen von den Schuldnern zurzeit noch bedient werden können. Sie addieren sich zu rund einer Billion Euro bereits jetzt offensichtlich schlechter Kredite, wie der überforderte Präsident der Europäischen Bankaufsicht EBA, der Italiener Andrea Enria, im März 2017 in einem Interview mit dem Handelsblatt einräumen musste, die in diametralem Widerspruch zu den geschönten Ergebnissen des von seiner Behörde und der EZB gemeinsam durchgeführten Stresstests stehen.

Dieser Stresstest, der den Banken in Europa Kosten von 1,5 Milliarden Euro aufgebürdet hat, ohne einen Erkenntnisgewinn zu erbringen, der der Rede wert wäre, dient in Wahrheit dazu, der breiten Offentlichkeit Sand in die Augen zu streuen und zu verschleiern, welche fatalen Folgen die Geldpolitik mittlerweile für die Stabilität unseres Finanzsystems heraufbeschwört. Die Woge dieser aufgestauten Pleiten wird die Banken, unsere Wirtschaft, die EZB, die Bankenunion und die EU unter sich begraben. In dieser Reihenfolge.

Man sollte sich nicht der falschen Hoffnung hingeben, dass Europa durch Wirtschaftswachstum aus diesem Problem herausfindet. Es ist kein Zufall, dass das Wachstum auf dem Kontinent so anämisch ist. Die Zombieunternehmen wären unter normalen Bedingungen pleite, weil sie ineffizient sind. Sie sind zu wenig produktiv, um ihre marktgerechten Kapitalkosten zu verdienen. Das heißt: Sie binden Ressourcen, also Kapital und Arbeit, in unproduktiven Verwendungen. Damit stehen diese nicht mehr für neue, produktivere Unternehmen zur Verfügung. Das Ergebnis ist ein anämisches Produktivitätswachstum der Volkswirtschaft.

Man sollte sich nicht der falschen Hoffnung hingeben, dass Europa durch Wirtschaftswachstum aus diesem Problem herausfindet. Es ist kein Zufall, dass das Wachstum auf dem Kontinent so anämisch ist. Die Zombieunternehmen wären unter normalen Bedingungen pleite, weil sie ineffizient sind. Sie sind zu wenig produktiv, um ihre marktgerechten Kapitalkosten zu verdienen. Das heißt: Sie binden Ressourcen, also Kapital und Arbeit, in unproduktiven Verwendungen. Damit stehen diese nicht mehr für neue, produktivere Unternehmen zur Verfügung. Das Ergebnis ist ein anämisches Produktivitätswachstum der Volkswirtschaft.

Man kann das am Beispiel Deutschland wunderbar beobachten: Wir haben Vollbeschäftigung, aber die Zahl der Beschäftigten wächst fast gleich schnell wie das Bruttosozialprodukt. Ein Wachstum pro Kopf, das der eigentliche Motor des Wohlstands ist, findet nicht mehr statt. Wundert sich denn niemand, dass wir mitten in der größten industriellen Revolution, die die Menschheit je erlebt hat, nämlich der Digitalisierung, keine Produktivitätsexplosion erleben?

Bankensystem steuert auf Pleite zu

Angeblich macht die neue Technologie jeden zweiten Arbeitsplatz innerhalb von zehn bis 15 Jahren überflüssig. Gleich viele Menschen müssten dann also doppelt so viel produzieren. Umgerechnet in Produktivitätswachstum sind das sieben bis zehn pro Jahr. Bei Vollbeschäftigung müsste das einem Wachstum in gleicher Höhe entsprechen. Das passiert aber nicht, weil wir immer mehr Kräfte in den Zombieunternehmen binden.

Deutschland als Hedgefonds

Wenn dieser Fall eintritt, wird sich erweisen, dass Deutschland der größte Hedgefonds der Welt ist. Ein Hedgefonds ist ein Spekulationsvehikel, das sehr große (kreditfinanzierte) Wetten abschließt, zum Beispiel auf die Wertentwicklung von Vermögenswerten oder auch auf makroökonomische Ereignisse. Die Wette, die Deutschland mit einem Einsatz von rund zwei Billionen Euro, also 2.000.000.000.000 Euro, abgeschlossen hat, lautet: Der Euro bleibt. Wenn diese Wette nicht aufgehen sollte, wird der Hedgefonds Deutschland für jeden Deutschen vom Säugling bis zum Greis einen Verlust von 25.000 Euro produzieren. Um diesen Betrag wird das Vermögen der Deutschen schrumpfen.

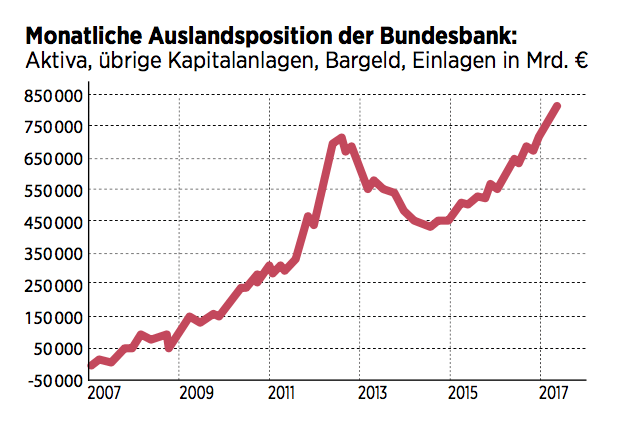

Wo kommt das her? Da ist zum einen Target 2. Das Zahlungsverkehrssystem des Eurosystems (Transeuropean Automated Realtime Gross Settlement Express Transfer System) sorgt dafür, dass jegliche Zahlungsbilanzdefzite der Mitgliedsländer untereinander durch ein Überziehungskonto ausgeglichen werden.

Die aufgetürmten Defizite durch Handelsbilanzüberschüsse Deutschlands bei gleichzeitiger Kapitalflucht aus den Peripheriestaaten der EU nach Deutschland führen dazu, dass die Bundesbank der Hauptgläubiger dieses Überziehungskontensystems ist. Dort stehen allein 800 Milliarden Euro im Feuer. Dazu kommen die Rettungsvehikel, die Deutschlands Regierung den Partnern im Euro zur Verfügung gestellt hat.

Diese Mittel müssen dann wohl abgeschrieben werden, Verträge hin oder her. Und zusätzlich die riesigen Kapitalexporte Deutschlands nach Europa in Form gekaufter Anleihen aus den Euro staaten, Krediten von Banken für Kunden in der EU außerhalb Deutschlands und ähnliche Transaktionen.

Und am Ende wird einer zahlen

Die deflationäre Depression eines Kreditkollapses wird einen großen Teil dieser Vermögenswerte einfach ausradieren. Und was übrig ist, steht eben falls zur Disposition, weil Europa durch eine Depression im Stile der 30erJahre gehen könnte. Deutschland ist das Eichhörnchen der Weltwirtschaft. Es sammelt von früh bis spät Eicheln, um für schlechte Zeiten vorzusorgen, und vergräbt sie dann an Orten, wo es sie nie mehr wiederfindet.

Noch wäre es nicht zu spät, unsere Wirtschaft, das Sparvermögen der Deutschen, den Euro und damit auch die europäischen Institutionen durch radikale Reformen und eine Abkehr von der Geldplanwirtschaft zu retten. Die Rezeptur tut allerdings weh, und deshalb hat sie auch noch kaum Eingang in die öffentliche Debatte gefunden: Der härteste Schritt – weil er das Staatsverständnis vieler Politiker berührt – ist ein DebtforEquitySwap durch Privatisierung aller wesentlichen Vermögenswerte der überschuldeten europäischen Staaten und Rückzahlung der Schulden mit den Erlösen, Reform der fehlgeschlagenen Governance des Euro durch Kongruenz von Stimmrecht und Haftung, Reparatur des Kreditsystems durch Rückabwicklung der kostspieligen und fehlgeleiteten Regulierung eines Mikromanagements der Banken durch die Aufsichtsbürokratie und schmerzhafte Sanierungsschritte der Geldhäuser.

Wir dürfen leider nicht davon ausgehen, dass die von der Arroganz der Macht eingenommenen politischen und geldpolitischen Eliten Europas sich einen schmerzhaften Sanierungsvorschlag zu eigen machen. Daher ist es besser, sich auf den Crash einzustellen. Ich nenne ihn den DraghiCrash. Denn der Präsident der Europäischen Zentralbank darf als Architekt jener Politik gelten, die ihn herbeizwingt.

Markus Krall ist promovierter Diplom-Volkswirt und arbeitete während seiner Dissertation als Inhaber des Monbusho Stipendiums der japanischen Regierung an der Kaiserlichen Universität in Nagoya. Er ist Managing Director im Frankfurter Büro von goetzpartners, Head of Financial Institutions und verantwortet den Bereich Risk Management.

Sie müssenangemeldet sein um einen Kommentar oder eine Antwort schreiben zu können

Bitte loggen Sie sich ein

Es ist wenig hilfreich, ein versagendes System dadurch reformieren zu wollen, dass man – trotz aller bereits entstandenen Verwerfungen – einfach die Reset-Taste drückt. Die hier vor allem herausgestellte Allocationskraft des Zinses hat doch lange vor allen Rettungsversuchen und lange vor Draghis verzweifeltem Versuch, die der Realwirtschaft als „Ersparnisse“ entnommene Liquidität wieder herzustellen, zur Verschuldungskrise geführt. Der Zins ist zwar ein Indikator, gar keine Frage, doch führt er einzig zur höchsten Rendite, und das vollkommen unabhängig davon, auf welche Weise sie erzielt wird. Ob Regenwald abgeholzt, Näherinnen in Bangladesh ausgebeutet werden, ob hunderte Milliarden in Kriegsgerät investiert, ob Meere leergefischt… Mehr

Was wollen Sie uns sagen? Der Kommunismus wird im 2. Anlauf als demokratische Gesellschaft erfolgreich sein? Ohne Zins wird keiner freiwillig Geld verleihen. Und ohne Kredite wird nichts neues enstehen. Aber: Wir müssen erlauben, dass die, die sich in Erwartung hoher Profite verzockt haben, in der Gosse landen dürfen. Die ideale Gesellschaft gibt es genausowenig wie die gerechte Wirtschaft. Es müssen allgemein anerkannte Regeln aufgestellt werden (die übermächtige Positionen ausschliessen) und dann muss man die Menschen machen lassen. Die machen aber nur, wenn Profit für sie, ihren Stamm und ihre Nachkommen dabei herausspringt. Die Aufgabe des Staates ist es, das… Mehr

25.000 bei einem Eurocrash. Das kostet es jeden Deutschen. Ja was ist das denn für ein Schnäppchen für die, die mit dem Hedgefond Deutschland inzwischen Millionen verdient haben!?

Die Belämmerten werden – wie immer – die sein, die einmal oder keinmal alle vier Jahre das „Weiter so“ wählen.

Politiker und Parteien haben sich die Menschen „zurecht gemacht“ für ihre eigenen „Dopamin-komm-spielchen“.

Ein Trauerspiel immer verheerenderen Folgen. Aber solange es gut geht, freuen sich alle und feiern den „Wohlstand“.

Das kommunistische Märchen von bösen „Spekulanten“ und Ausbeutern kennen wir schon.

Die deutschen Arbeitnehmer werden 2 mal die Dummen sein: 1) Wenn das Euro- und Kreditkartenhaus zusammen bricht, haften sie über den deutschen Staat für die Schulden anderer. 2) Bis dahin arbeiten sie wie blöd, sind extrem produktiv, aber bekommen von den geschaffenen Werten nur einen geringen Anteil über ihre Gehälter. Der Grund für 2) ist, dass die deutschen Arbeitnehmer nur einen lächerlich geringen Anteil am Produktivvermögen (Aktien, Firmenanteile) haben. Die deutschen Unternehmen gehören mehrheitlich ausländischen Eigentümern (z.B. amerikanischen Bürgern, die über Fonds für ihre Altersversorgung sparen). Die deutsche Wirtschaft brummt, verkauft in die Eurozone und in alle Welt, welche die… Mehr

Wie will man als älterer Normalbürger (der nicht 20 Jahre warten kann, um Aktien zum richtigen Zeitpunkt zu verkaufen), der heute seine gesamte gesparte Altersvorsorge cash auf dem Konto hat, Vorsorge treffen für ein solches Szenario? Die anderen Sachwerte sind schon länger (zu) hoch zum Einsteigen, zudem werden diese tollen Sachwerte unterm Strich auch einen Vermögensverlust erleiden, wenn sie in der Krise alle gleichzeitig versilbert werden sollen und die Preise ins Bodenlose stürzen. Außerdem wird die Regierung dann Besitzer von Sachvermögen schon aus juristischen Gründen (Gleichbehandlungsgrundsatz) genauso zur Kasse bitten (Zwangshypotheken, Vermögenssteuer, o.Ä.). Tagesgeld in Neuseeland? Gründstück in Amerika? Alles… Mehr

Lust auf ein leistungsloses Zusatzeinkommen. Hab da was für Sie. Das folgende Geschäftsmodell betrachten Sie bitte rein Hypothetisch. Sie gehen zu einer Bank und holen sich einen Kredit von 1 Million EURO. Und damit die Kalkulation aufgeht, sollte der zu zahlende Zinssatz dafür genau 1% sein. 1% von einer Million gleich 10 000 EURO. https://www.volksbank-eg.de/firmenkunden/finanzierung/service-finanzierung/basel-3-rating.html Wenn die Bank 10% Eigenkapitalquote plus Risikopuffer vorhalten muss, dann sind das für eine Kreditvergabe von 1 Million, 100 000 Euro. Für die 100 000 bekommt Sie in diesem Falle 10 000 EURO von Ihnen, für die Kreditvergabe von 1 Million EURO, macht 10% Bruttogewinn… Mehr

Naja, mit gleichem Risiko (das dass die Aktien im Wert fallen können) geht das auch über Aktien- oder CFD-Depots, welche gehebelte Investitionen anbieten: Der Hebel erlaubt auf Kredit mehr zu investieren als man hat. Den Kredit gibt der Broker und das zu günstigen Zinsen. Das ist auch alles legal und braucht keine Tricks. Dazu raten kann ich trotzdem nicht. Der Hebel vervielfacht halt auch das Verlust-Risiko und reduziert extrem die zwischenzeitlichen Verluste, welche man mit seinem Depot ertragen kann. Die Wahrscheinlichkeit, das Depot vor die Wand zu fahren, ist extrem hoch. Leverage kills.

„So oder so wird Michel also seine Kaufkraft verlieren“

Tut er doch schon!

Seit Jahren.

Wäre ja schon froh, wenn ich nur die französischen Strompreise zu zahlen hätte… .

Unerhört gut geschriebener Artikel!

…

By the way: Meine Sparkasse verlangt jetzt 2% bei Auszahlungen via Geldautomat.

…

Respekt für Ihre kreative Wortwahl.

Ich werde mich ihrer bedienen.

Eins ist gewiss, der ehemalige Notenbank Chef Italiens wird die Azzuris „NIE“ untergehen lassen. What ever german money it takes.

Berlusconi hatte zu Recht geprahlt – Italien sollte ihn ein Denkmal setzen als Drahgi Chef der EZB wurde.

Und was passiert in einem harten Winter? Solche Eichhoernchen ueberleben es nicht, sondern verhungern! Nicht weil sie dumm waren sondern weil sie ausgeraubt worden sind durch “ Freunde“ und korrupte Eichhoernchen!