Gegen das vorgeschlagene Modell bestehen verfassungsrechtliche Bedenken insbesondere deshalb, weil die Möglichkeit, länderweise unterschiedliche Steuermesszahlen einzuführen, wahrscheinlich gegen das Prinzip der Folgerichtigkeit verstößt.

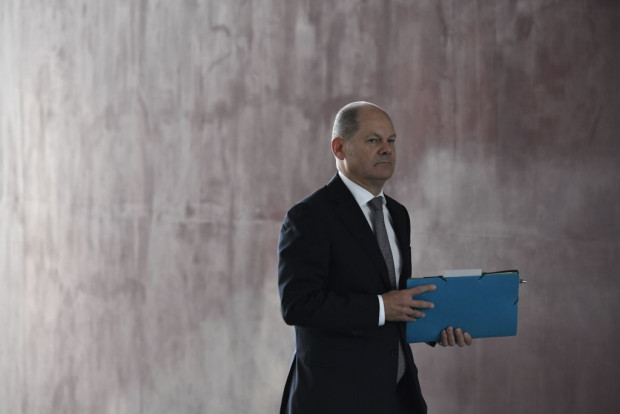

© Getty Images

© Getty Images

Der Bundesminister für Finanzen, Olaf Scholz, hat die Überlegungen seines Ministeriums zur Reform der Grundsteuer vorgestellt. Danach bevorzugt das BMF eine wertabhängige Bemessungsgrundlage, bei der es vor allem auf die Mieten ankommen soll. Für selbstgenutzte Wohnungen soll der Eigentümer die ortsübliche Miete anhand statistischer Daten selbst ermitteln.

Der IVD ist weiterhin der Auffassung, dass eine wertabhängige Bemessungsgrundlage ungeeignet ist, weil sie zu einem starken Anstieg der Grundsteuer führen würde, der sogar zu einem Crash in der Immobilienwirtschaft führen kann und den Neubau von Wohnungen unattraktiv machen würde.

Das Ministerium hat zwar versprochen, dass die Reform aufkommensneutral gestaltet wird und daher die Belastung insgesamt nicht steigen wird. Die höhere Steuer für Grundstücke in den prosperierenden Gegenden soll durch eine Absenkung der Steuer in den strukturschwächeren Gebieten ausgeglichen werden. Dies wird jedoch nicht funktionieren, weil gerade die Gemeinden in den strukturschwachen Gebieten auf die Grundsteuer angewiesen sind und ein Sinken ihrer Steuereinnahmen nicht hinnehmen können. Sie werden daher gezwungen sein, die Verminderung der Bemessungsgrundlagen durch eine Anhebung der Hebesätze auszugleichen. Ein Anstieg der Grundsteuer könnte nur verhindert werden, indem man das Hebesatzrecht der Gemeinden abschafft und der Bund etwaige Steuermindereinnahmen der Gemeinden ausgleicht.

Um diesen Mechanismus zu verstehen, muss man sich den Mechanismus der Grundsteuer vor Augen halten. Nach dem geltenden Recht stellen die Finanzämter die Einheitswerte für die Grundstücke fest. Diese Werte multiplizieren sie mit einer durch das Grundsteuergesetz bundeseinheitlich festgelegten Steuermesszahl, die derzeit für Wohnungen in der Regel 3,5 /1.000 beträgt. Der sich daraus ergebende Steuermessbetrag wird der Gemeinde übermittelt, die sie zur Festsetzung der Grundsteuer mit dem Hebesatz multiplizieren, den sie selbst festgelegt hat.

Damit die Grundsteuerreform aufkommensneutral ist, soll nach der Ermittlung sämtlicher neuen Werte eine neue – niedrigere – Steuermesszahl ermittelt werden. Dadurch wird aber lediglich erreicht, dass die Summe aller Steuermessbeträge in Deutschland gleichbleibt. Durch die neue – niedrigere Steuermesszahl werden sich in den strukturschwächeren Gebieten niedrigere Steuermessbeträge ergeben. Damit ihr Steueraufkommen nicht sinkt, müssen die Gemeinden ihre Hebesätze entsprechend anheben. Ob die Gemeinden, in denen die Steuermessbeträge steigen, ihre Hebesätze absenken, dürfte fraglich sein.

Beispiel

Die Gemeinden A und B haben beide einen Hebesatz von 400 Prozent. In Gemeinde A liegt die Grundstücksgruppe G1, in der Gemeinde B die Grundstücksgruppe G2. Weitere Grundstücke sollen in den Gemeinden nicht vorhanden sein. Beide Grundstücksgruppen haben vor der Reform einen Einheitswert von 100.000. Bei Anwendung der Steuermesszahl von 3,5/1.000 ergibt sich eine Steuermesszahl für jede von jeweils 350, für beide Grundstücksgruppen insgesamt von 700. Die Grundsteuer beträgt in jeder Gemeinde (350 x 400 % =) 1.400.

Nach der Reform hat die Grundstücksgruppe G1 weiterhin einen Wert von 100.000. Die Grundstücksgruppe G2 hat nunmehr einen Wert von 400.000. Die Summe beider Werte beträgt 500.000. Da die Summe aller Steuermessbeträge gleichbleiben soll, wird die bundeseinheitliche Steuermesszahl von 3,5/1.000 auf (700 : 500.000 =) 1,4/1.000 herabgesetzt. Damit ergibt sich wieder ein gesamter Steuermessbetrag für beide Grundstücksgruppen von (500.000 x 1,4/1.000 =) 700.

Für die Grundstücksgruppe G1 ergibt sich damit ein Steuermessbetrag von (100.000 x 1,4/1.000 =) 140. Multipliziert mit dem Hebesatz von 400 % eine Steuer von 560. Da die Gemeinde A, in der die Grundstücksgruppe G1 liegt, ein Absinken ihres Steueraufkommens nicht verkraften kann, sieht sie sich gezwungen, zum Ausgleich ihren Hebesatz auf das (140.000 : 56.000 =) 2,5 zu erhöhen, so dass ihr Hebesatz 1.000 % beträgt. Die für G1 zu zahlende Grundsteuer bleibt also nach der Reform unverändert (140 x 1.000 % =) 1.400. Für die Gemeinde B ergäbe sich ein Steuermessbetrag von (400.000 X 1,4/1.000 =) 560. Multipliziert mit dem Hebesatz von 400 ergäbe sich eine Grundsteuer von (560 x 400 % =) 2.240.Die Gemeinde, in der die Grundstücksgruppe G2 liegt, könnte ihren Hebesatz ohne einen Verlust an Steueraufkommen auf das (1.400 : 2.240 =) 0,625 fache und damit auf (400 x 0,625 =) 250 herabsetzen. Würde sie das tun, würde sich durch die Reform im Ergebnis nichts ändern.

Lediglich in den Fällen, in denen die Wertverschiebungen sich innerhalb ein und derselben Gemeinde abspielen und die Summe der Steuermessbeträge innerhalb der Gemeinde gleichbleibt, kann diese den Hebesatz unverändert lassen, so dass die Steuerlast insgesamt nicht steigt.

Dieser Effekt kann auch nicht dadurch verhindert werden, dass die Länder das Recht erhalten, für ihr Gebiet selbständige Steuermesszahlen festzulegen, die von der Bundesweiten Steuermesszahl abweichen. Dadurch können zwar Stadtstaaten wie Berlin und Hamburg, die zugleich Land und Gemeinde sind, erreichen, dass trotz gestiegener Mieten die Steuermessbeträge – im Durchschnitt – nicht steigen. Da die Grundsteuern des Landes „in einem Topf“ landen, werden Steuermindereinnahmen für schwächere Grundstücke durch Mehreinnahmen für die stärkeren Grundstücke ausgeglichen. Ein Ausgleich zwischen den einzelnen Gemeinden findet aber nur sehr eingeschränkt und nur innerhalb einzelner Länder statt. Die Einführung länderspezifischer Steuermesszahlen dürfte darüber hinaus verfassungsrechtlich bedenklich sein, weil sie wohl einen Verstoß gegen das Prinzip der Folgerichtigkeit darstellt.

Die Bundespolitiker weisen die Verantwortung für diese Szenario zurück, da sie für die Festsetzung der Hebesätze nicht zuständig sind und mit Festsetzung der neuen Steuermesszahl alles getan haben, um die Reform aufkommensneutral zu halten.

Aus Sicht der betroffenen Mieter kann es darauf aber nicht ankommen. Die Einführung einer wertabhängigen Bemessungsgrundlage wird dazu führen, dass die Grundsteuer gerade in den begehrten Wohnlagen steigen wird. Da die Grundsteuer als Betriebskosten auf die Mieter umgelegt wird, werden gerade da, wo die Mieten in den letzten Jahren stark gestiegen sind, auch die Nebenkosten stark steigen. Alle Bemühungen der Bundesregierung, den Anstieg der Wohnkosten durch die Mietpreisbremse und die Reduzierung der Kappungsgrenze zu verlangsamen, werden konterkariert. Die Errichtung neuer Wohnungen wird in einigen Gebieten unattraktiv sein. Soweit es sich nicht gerade um die „hot spots“ handelt, wird es in einigen Jahren wegen der steigenden Baukosten ohnehin schwierig werden, eine Miete zur erzielen, die eine auskömmliche Rendite ermöglicht. Wenn die neue Grundsteuer auf die hohen Neubaumieten aufsetzt, müssen alle Neubauprojekte auf ihre Rentabilität hin überprüft werden.

Um zu verhindern, dass die Grundsteuerreform zu einem Anstieg der Wohnkosten führt, wird bereits jetzt gefordert, die Umlagefähigkeit der Grundsteuer abzuschaffen. Die würde die Rentabilität vieler Immobilien in Frage stellen. Denn eine entsprechende Anhebung der Mieten ist im Bestand nicht möglich. Auch bei einer Neuvermietung wäre die Vereinbarung einer entsprechend höheren Miete wegen der Mietpreisbremse nicht möglich. Damit könnte die Grundsteuerreform zu einem „Crash“ in der Immobilienwirtschaft führen. Auch die Kräfte, die ein solches Szenario mit Häme und „klammheimlicher Freude“ betrachten, sollten jedoch bedenken, dass das Platzen einer Immobilienblase die gesamte Finanzwirtschaft treffen würde und eine Finanzkrise heraufbeschwören könnte.

Nur eine wertunabhängige Bemessungsgrundlage für die Grundsteuer kann verhindern, dass sich das Wohnen in den guten Lagen verteuert. Hierzu bietet es sich an, die Fläche des Bodens und die Nutzfläche des Gebäudes als Maßstab heranzuziehen. Dies wäre verfassungsgemäß, da das Bundesverfassungsgericht in seinem Urteil vom 10. April 2018 ausdrücklich festgestellt hat, dass eine wertabhängige Bemessungsgrundlage verfassungsrechtlich nicht geboten ist, sondern auch jeder andere Maßstab zulässig ist, sofern er in einem sachlichen Zusammenhang mit dem Erhebungsgrund der Grundsteuer steht. Dies ist bei dem Flächenmaßstab der Fall, weil die Grundsteuer ihrem Sinn und Zweck nach ein Ausgleich für die Inanspruchnahme der gemeindlichen Infrastruktur durch die Nutzer des Grundstücks sein soll. Die Flächen des Bodens und des Gebäudes stellen aber einen geeigneten Indikator dafür dar, in welchem Ausmaß die Infrastruktur der Gemeinde durch die Nutzer des Grundstücks in Anspruch genommen wird. Die Grundsteuer ist keine spezielle Vermögensteuer, durch die der Wert des Grundstücks erfasst werden soll. Dies zeigt sich schon daran, dass die Fremdmittel, mit denen das Grundstück und das Gebäude finanziert worden sind, dabei nicht berücksichtigt werden. Das Flächenmodell ist daher das einzige Modell, das verfassungsrechtlich unbedenklich ist.

Gegen das vorgeschlagene Modell bestehen verfassungsrechtliche Bedenken insbesondere deshalb, weil die Möglichkeit, länderspezifische, unterschiedliche Steuermesszahlen einzuführen, gegen das Prinzip der Folgerichtigkeit verstößt. Denn nach ständiger Rechtsprechung des BVerfG, die es in seiner Entscheidung vom 10. April 2018 noch einmal ausdrücklich betont hat, muss der Gesetzgeber seine einmal getroffene Entscheidung über die Art des Steuergegenstandes folgerichtig und konsequent umsetzen. Die Möglichkeit der Länder, eigenständige Steuermesszahlen festzusetzen, verstößt gegen das Prinzip der Folgerichtigkeit, weil sich diese Differenzierung aus dem vom Gesetzgeber gewählten Steuergegenstand nicht ableiten lässt und gerade die Wirkung der neu ermittelten Werte verhindern soll.

Es ist nicht konsequent und folgerichtig, wenn für Grundstücke mit denselben Mieteinnahmen in dem einen Bundesland mehr Grundsteuer zu zahlen ist als in einem anderen Bundesland, nur weil das Land eine niedrigere Steuermesszahl festgelegt hat. Denn die Steuermesszahl des jeweiligen Landes hat nichts mit dem betreffenden Grundstück zu tun.

Hans-Joachim Beck war Vorsitzender Richter am Finanzgericht Berlin-Brandenburg und leitet die Abteilung Steuern in der IVD-Bundesgeschäftsstelle in Berlin.

Sie müssenangemeldet sein um einen Kommentar oder eine Antwort schreiben zu können

Bitte loggen Sie sich ein

Diese „Reform“ der Grundsteuer bietet eine Menge politisches Konfliktpotenzial, da es sehr viele Menschen betrifft und es wohl fast unausweichlich zu Problemfällen bzw. Ungerechtigkeiten kommen wird.

Wie in der deutschen Politik schon symptomatisch, werden Reformen wegen der Unfähigkeit der handelnden Personen zum einen verschoben und zum anderen als handwerklicher MURKS abgeliefert.

Die neue Grundsteuer B (Wohngebäude) wird auf die Mieten ebenfalls umgelegt werden. Es geht also auch die an, die scheinbar von der Reform nicht berührt werden.

Unseren Politikern ist wirklich nicht ein einziges Gesetz zu schaffen mehr möglich, welches gut durchdacht und gerecht ist. Bei diesem Gesetz liegt für mich die Vermutung nahe, dass die Abhängigkeit der kleinen Gemeinden von Bundeszuschüssen gewollt ist, um die Autarkheit zu zerstören. Irgendwann wird dann wohl eine Bundessteuer daraus, die den Gemeinden kleine Anteile zukommen läßt und den Großteil der Steuern in das Bundessäckel transferiert. Ich denke da auch zurück an die Änderung der KFZ-Steuer, bei der man ebenfalls schon aus einer Länder- eine Bundessteuer gemacht hat und den Ländern große Einnahmen entzogen hat.

Vergessen Sie nicht, dass wir für jeden Behördenakt nochmals zur Kasse gebeten werden, obwohl die sie Ausführenden (Beamte, Angstellte des öffentlichen Dienst) ohnehin schon von unseren Steuern bezahlt werden!

Die Grundsteuerreform wird nicht aufkommensneutral ggü. der bisherigen Regelung sein. Die angebliche Gerechtigkeitslücke ist künstlich aufgebauscht und dient nur der moralischen Verbrämung der Tatsache, dass man den Bürgern wiederum an die finanzielle Wäsche gehen will. Der wahre Grund ist: den Gemeinden fehlt das Geld, den jetzigen und zukünftigen Migrantenstrom zu finanzieren. Sie sagen ja selbst ganz deutlich, dass sie das Geld dringend brauchen, um ihre Aufgaben weiterhin erfüllen zu können. Wäre die Reform aufkommensneutral, dann würden sie durch die Reform nicht mehr Geld erhalten. Dann aber könnten sie auch jetzt schon ihren Aufgaben nachkommen, das jetzt vorhandene Geld müsste dann… Mehr

In einer mittellangen Wirtschafts-Krise endet die Reformerei in einer kompletten Katastrofe. Es gibt nur noch zirka 18 Mio. Steuerzahler, bei rund 65 Mio. Nichtzahlern. Das

Verhältnis wird durch Überalterung und Exil junger Deutscher immer schlechter.

Naja, es hat nicht nur was mit Migranten zu tun, dass viele Kommunen trotz Rekordsteuereinnahmen oft nicht mehr klar kommen. Es gibt noch einen anderen Effekt, der mittelbar mit der Euro-Katastrophe zu tun hat. Zunächst aber: Kennen Sie sich noch nicht so gut im PC Neusprech aus? Im Neusprech ist „gerecht“ ein Synonym für „teuer“ geworden. Wir bekommen jetzt also eine gerechtere Grundsteuer. Nun zu dem Problem gerade beliebter Kommunen mit hohen Immobilienpreisen und somit Mieten: Der Effekt ist mir so richtig klar geworden, als ich letztes Jahr ein Eigenheim im Umland von Münster kaufte und aus meiner Mietwohnung in… Mehr

Der Bürger ist der Willkür des Staates wieder einmal hoffnungslos ausgeliefert. Wir beschließen, ihr zahlt! Halten Sie Ihre gelben Westen griffbereit. Noch ein paar Fahrverbote, verordnete Umrüstungen an Dieselfahrzeugen (Bastelarbeiten), die CO2 Steuer, Grundeinkommen für jeden, und obenauf die Grundsteuer, und der Büger braucht die Weste, um in der Kektik nicht versehentlich unter die Räder zu kommen.

Einwanderung Unqualifizierter stoppen und dann entspannt sich die Lage am Wohnungsmarkt schnell.

Hochqualifizierte finden immer eine Wohnung, denn sie können diese bezahlen und was bezahlt wird, das wird auch gebaut.

Auch eine höhere Grundsteuer werden sie sich leisten können.

Die ganzen Probleme sind doch nur deshalb entstanden, weil seit Jahren millionenfach die dümmstmögliche Armutseinwanderung betrieben wird.

ein bürokratisches Konstrukt wie es sich nur dieser Hamburger Pfeffersack ausdenken kann. Ich vermute der nächste Schritt wird sein, dass die Grundsteuer eben nicht mehr auf die Mieter umgelegt werden kann, bzw. nur noch zu einem gewissen Teil. Es bleibt also beim Vermieter hängen. Folglich, auch in Anbetracht der Mietpreisbremse, werden Vermieter die nur eine oder wenige Vermietobjekte nicht zuletzt auch zum Zwecke der Alterssicherung besitzen, eben gar nicht mehr vermieten, sondern versuchen zu verkaufen. Vermietung findet also immer weniger statt. Das ganze ein „Schuß ins Knie“ wie man es halt von unserer Politik und Bürokratie so kennt.

Man sollte die Grundsteuer abschaffen und den Gemeinden im Gegenzu einen höheren Anteil an der Umsatz- oder Einkommensteuer geben. Aber das widerspricht ja dem gegenwärtigen Trend, immer mehr in die Gemeinden hineinzuregieren, wie Versuche zeigen, das Kooperationsverbot einzuschränken. Dabei sind die Kommunen die einzige Ebene, der ich noch halbwegs traue.

Wir alle werden jetzt unseren neuen erhöhten Grundsteuerbeitrag für eine beschleunigte Islamisierung durch unsere neuen jungen Moslemmänner zahlen müssen. Der Strom neuer Männer reist nicht ab, sondern wird nur in deutschtypisch geordneten Bahnen gelenkt. Mir schauderst, aber der Wähler will es nich anders. Menschen, die in drecksarmutsgegenden Deutschlands leben müssen, zahlen aufgrund der willkührlich festgelegten Hebesätze deutlich mehr Grundsteuer für z.B. eine kleine Wohnung, als im reichen Baden-Württemberg für ein ganzes Haus auf dem Land. Verrückt und zutiefst ungerecht. Diese willkührlich angewandten Hebesätze sind eines der Übel. Ich sage, das die Grundsteuer den aktuellen realistischen Wert der Immobilie zu zweidrittel… Mehr

Tut mir leid, aber Sie sind offenbar den Parteien, die genau diese Neiddebatte im Sinn hatten, um ihre Handlung zu rechtfertigen, auf den Leim gegangen. Ja, das Hebesatzprinzip ist ungerecht, da bin ich ganz bei Ihnen, aber es ist nicht die Schuld derer, die jetzt – vermeintlich oder tatsächlich) davon profitieren. Auf dem Land sind die Sätze evtl. niedriger als in der Stadt. Dafür hat man in der Stadt auch mehr Infrastruktur zur Verfügung.

Ich wäre dafür, die Grundsteuer ausschliesslich einkommensabhängig zu gestalten. Substanzbetsuerung, und das ist die Grundsteuer in nicht wenig Fällen, ist eigentlich nämlich nicht zulässig!