Wer sich Zyklen anschaut, wird auch verstehen, warum die Menschheit nicht aus der Vergangenheit lernt. Denn nach 90 Jahren ist niemand mehr da, der aus eigenem Erleben von dieser Transformation aus erster Hand berichten kann und die Folgegenerationen davor schützt, immer wieder die gleichen Fehler zu begehen. Das wertvolle Wissen gerät schlichtweg in Vergessenheit. Auch wenn Bücher darüber berichten. Der Mensch denkt jedes Mal: »This time is different« (»Dieses Mal ist es anders«) – aber das ist es eben nicht! Auch dieses Mal nicht! Es gibt verschiedene Theorien, die die Zyklentheorie untermauern. Ganz berühmt sind die folgenden.

Schuldenzyklus

»Es gibt zwei Möglichkeiten, eine Gesellschaft zu besiegen

und zu versklaven: Mit dem Schwert oder mit Verschuldung.«

John Adams

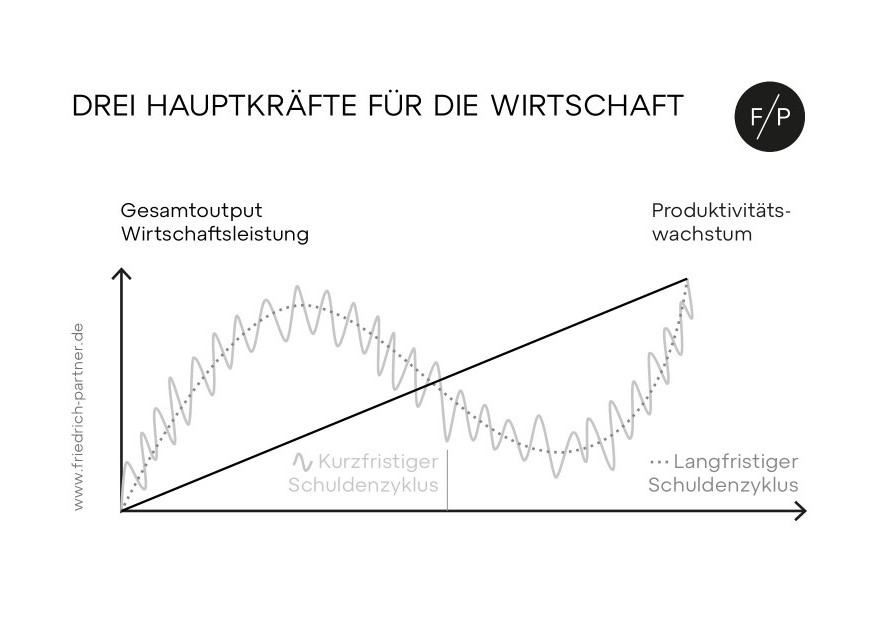

Der kurze Schuldenzyklus dauert im Schnitt fünf bis acht Jahre, der lange Superschuldenzyklus 50 bis 75 Jahre. Im langen Zyklus steigen die Schulden über lange Zeiträume schneller als die Einkommen. Die Zinsen und Tilgungen wachsen immer stärker, was zur Kürzung von Ausgaben führt. Da die Ausgaben einer Person das Einkommen einer anderen Person sind, beginnen die Einkommen zu sinken. Die Kreditwürdigkeit des Einzelnen nimmt ab und die Kreditaufnahme geht zurück. Die Abwärtsspirale ist im vollen Gange, die Finanzkrisen brechen aus und der Zyklus kommt zu einem Ende. Wenn der lange Zyklus zum Ende kommt, geht dies immer einher mit großen Verwerfungen und einer Neuordnung der Schulden sowie einem neuen Geldsystem.

Sehr gut beschrieben hat den Schuldenzyklus der Milliardär und Gründer einer der größten Hedgefonds der Welt (Bridgewater Associates), Ray Dalio. In seinem Buch Principles for Navigating Big Debt Crises beschreibt er anschaulich die Schuldenzyklen (siehe Abbildung 12). Diese dauern nach seiner Recherche in der Regel zwischen 50 und 75 Jahren und können bis ins Alte Testament nachgewiesen werden.

Seit Tausenden von Jahren wird ein Schuldenzyklus mit einem Schuldenerlass beendet. Im Alten Testament war dies im Jahr nach dem siebten Sabbatjahr (Jubeljahr/Erlassjahr). Somit wurden alle 50 Jahre die Schulden erlassen. Auch in der Neuzeit ist der Schuldenerlass gang und gäbe. So wurde Deutschland im Februar 1953 die Hälfte der Schulden in Höhe von 29,7 Milliarden D-Mark erlassen. 2005 gab es einen Schuldenerlass der G-8-Staaten für etliche afrikanische Staaten, und in Europa gab es 2012 und 2016 (in Form einer Umschuldung) den Schuldenerlass für das zahlungsunfähige Griechenland. (Hinweis: Die Schulden Griechenlands sind aktuell wieder auf Rekordniveau und der Schuldenerlass ist verpufft. Als Mitglied der Euro-Zone wird Griechenland niemals gesunden!) Ich gehe von einem großen Schuldenerlass in Zukunft aus. Für alle!

Abbildung 12

Der Schuldenzyklus endet immer mit einem großen Crash. Angekündigt wird dieser von einer steigenden Inflation und steigenden Rohstoffpreisen. Der letzte Schuldenzyklus endete mit dem Ausbruch des Zweiten Weltkriegs. Danach startete 1945 der aktuell laufende Zyklus. Er ist jetzt im 76. Jahr und damit einer der längsten der Geschichte. Kommen wir nun als Nächstes zum Machtzyklus.

Machtzyklus

»Macht korrumpiert, absolute Macht korrumpiert absolut.«

Lord Acton, englischer Historiker und Publizist

Wer sich die Anzahl der Imperien auf Wikipedia anschaut, muss ziemlich lange nach unten scrollen, bis die Liste endet. Imperien kommen und gehen. Einige Imperien bestehen für Hunderte von Jahren, andere doch viel kürzer. Das berühmte Imperium Romanum und das byzantinische Imperium hatten beide über 1000 Jahre Bestand. Im Schnitt vergehen im Lebenszyklus eines Imperiums zirka 100 Jahre vom Aufstieg bis zum Niedergang. Gemeinsam war allen Imperien stets am Anfang ein gedecktes Geldsystem und die Dominanz ihres Geldes gegenüber anderen Währungen. Ein Imperium hatte sozusagen die Weltleitwährung inne, ob es nun die Römer waren mit ihrem Denar, Aureus und Solidus, die Byzantiner mit dem Solidus, die Spanier mit dem Real oder die Briten mit dem Pfund. Aktuell sind es die US-Amerikaner mit dem Dollar. Aber wir sehen allmählich bereits den Wechsel zur nächsten Supermacht heraufziehen – voraussichtlich China. Alle Machtzentren begannen mit einem gedeckten Geldsystem und endeten mit einem ungedeckten. Wenn das Vertrauen in das Geld verloren geht, wird auch das Ende des Systems eingeläutet, weil das Vertrauen der Menschen in die Elite verloren geht.

Den Machtzyklus hat Dalio in Abbildung 14 gut aufgeschlüsselt. Parallel sind neue Länder als Konkurrenten aufgestiegen und wollen das Ruder übernehmen. Sie machen der existierenden Nummer 1 den Platz streitig und wollen auch das mächtige Privileg der Leitwährung an sich reißen.

Abbildung 14

In Abbildung 15 sehen wir die Wirtschaftsmächte der letzten 500 Jahre in ihrem Auf- und Abstieg. Zuerst wurde China von den Niederlanden abgelöst, dann die Niederlande von Großbritannien und schließlich Großbritannien von den USA. Der Machtwechsel ging zumeist mit einem oder mehreren Kriegen einher. Die Gefahr besteht durchaus auch heute noch. Einige Theorien gehen davon aus und ziehen die Vergangenheit als Blaupause für die Zukunftsprognose heran. Da war es tatsächlich so, dass große Paradigmenwechsel durch einen Krieg eingeläutet oder von einem Krieg begleitet wurden. Auf eine dieser Theorien, die in dem Buch The Fourth Turning von William Strauss und Neil Howe publiziert wurde, werde ich später in diesem Kapitel noch zu sprechen kommen.

Abbildung 15

Die Stufen einer Finanzblase

Sehr hilfreich für die Orientierung ist Abbildung 17, die die typischen Stufen einer Finanzblase zeigt. Es ist immer das gleiche Spiel. Sie können selbst einordnen, wo wir uns Ihrer Meinung nach im Zyklus befinden und wie Sie sich optimal aufstellen. Dieser Chart ist anwendbar für jeden Vermögenswert – gleichgültig, ob es sich um Aktien, Immobilien, Bitcoin oder Gold handelt.

Abbildung 17

Die Everything-Bubble

Was hat die Immobilienblase, die zum großen Crash 2008 geführt hat, eigentlich ausgelöst? Es war das fatale Spiel, die perfide Politik der Notenbanken: Billiges Geld und niedrige Zinsen. Fahrlässig finde ich es, wenn vermeintliche Experten oder Ökonomen dazu raten, weiterhin Schulden zu machen, weiterhin Geld zu drucken, um diese bestehende Krise, in der wir jetzt gerade sind, zu lösen. Das hat in der Vergangenheit noch nie funktioniert.

Die Ökonomen aber auch Notenbanker haben noch nie eine Krise vorhergesehen, sondern ihr Entstehen immer nur im Rückspiegel betrachtet und erklärt. Sie denken in linearen Notenbankmodellen. Aber solche exogenen Schocks kommen immer überraschend und sind nicht vorgesehen in den Modellen, die aus den Elfenbeintürmen des Wissens stammen. Man müsste sich ehrlich eingestehen, dass die komplexen Modelle in diesem sehr fragilen System nicht funktionieren, weil sie nur auf eine perfekt funktionierende Wirtschaft ausgerichtet sind. Aber perfekt ist unsere Wirtschaft bei Weitem nicht. Sie ist hoch anfällig. Das haben wir besonders deutlich in der Corona-Krise gesehen bei den Lieferketten einer Just-in-time-Produktion. Die Notenbanken haben immer nur eines gemacht, wenn eine Krise kam: Sie haben Geld gedruckt und die Zinsen gesenkt. Und das war das erste Mal so in den 1990er-Jahren mit Alan Greenspan. Viele Menschen konnten sich dann auf einmal billig verschulden, haben an den Aktienmärkten gezockt. Es entstand die erste große Blase am Neuen Markt, nämlich die Nasdaq-Bubble. Dann platzte diese Blase. Jede Blase platzt.

Daraufhin haben die Notenbanken die Zinsen gesenkt und die Geldschleusen geöffnet, um die alte Krise zu lösen, die Folgen abzufedern – und lösten sofort die nächste Krise aus: die große Finanzkrise 2008. Dasselbe Problem: billiges Geld, niedrige Zinsen. Nur dass statt mit Tech-Aktien mit Immobilien gezockt wurde. Nachdem auch diese Blase geplatzt war, senkten die Notenbanken die Zinsen gar auf ein historisches Tief (Null- und gar Minuszinsen) und erzeugten noch mehr Geld. Es gab eine neue Finanzmarktblase. Jetzt haben wir eine Immobilienblase, wir haben eine Aktienmarktblase, wir haben eine Staatsanleihenblase, wir haben die Everything-Bubble.

Die finale Blase – was spricht alles für einen Crash?

Aktienblase, Immobilienblase, Anleihenblase und jetzt kommt die Rohstoffblase. Sie alle eint, dass sie aktuell auf einem historischen Hoch sind. Diese Hochs existieren erstmalig parallel. Zuvor waren es immer Aktien- und Immobilienblasen, die Hand in Hand gingen – so wie in Japan 1989 und in den USA und Europa 2008. Nach jeder geplatzten Blase wurde mehr Geld ins System gepumpt, um die Insolvenzverschleppung voranzutreiben und den Crash zu vermeiden. Dadurch stieg von Krise zu Krise die Dynamik und Wucht der jeweils nächsten Krise. Jetzt befinden wir uns historisch in einer einmaligen Situation:

Wir sehen alle drei Assetkategorien in einer finalen Blase, und dazu kommt jetzt noch die Rohstoffblase. Wir sollten uns auf etwas Epochales einstellen: auf den größten Crash aller Zeiten.

Der Crash-Indikator

Nach allen Parametern sind die Aktienmärkte überbewertet. Nehmen wir zum Beispiel den Buffett-Indikator – benannt nach dem berühmten Investor Warren Buffett. Dabei wird der Gesamtwert aller Aktien in einem Markt durch das BIP geteilt. Für die USA ist dies zum Beispiel das Verhältnis des Wilshire-5000-Index zum Bruttoinlandsprodukt.

Auf diesem Weg lässt sich die Bewertung des Aktienmarkts mit dem Wachstum der Wirtschaft vergleichen. Im Durchschnitt liegt der Buffett-Indikator bei zirka 75 Prozent. Unter 50 Prozent gelten die Aktien als sehr günstig und unterbewertet. Wenn der Indikator auf über 100 Prozent steigt, sind die Aktienmärkte hoch bewertet.

Während der Internetblase im Jahr 2000 standen wir im Hoch bei 136,9 Prozent und vor der Immobilienblase im Jahr 2008 bei 105,2 Prozent. Das historische Hoch bis dato stammt aus dem Jahr 1929 vor der großen Depression mit 101 Prozent. Aktuell stehen wir bei atemberaubenden 185 Prozent! Weltweit stieg die Marktkapitalisierung der Aktienmärkte trotz Corona auf 105 Billionen Dollar. Das BIP der Welt liegt bei zirka 85 Billionen Dollar, was ein Verhältnis von 123,5 Prozent ergibt!

Dies alles spricht dafür, dass eine Korrektur am Aktienmarkt bevorsteht. Allerdings steht der Indikator jetzt schon recht lange über 100 Prozent und steigt in immer neue Höhen. Grund dafür ist das massive weltweite Eingreifen der Notenbanken in die Finanzmärkte durch ihre Aufkaufprogramme. Auch das Umfeld niedriger Zinsen und das sinkende BIP spielen ganz klar eine Rolle. Dies alles verzerrt den Indikator (und auch andere), sodass der neue Durchschnitt nicht mehr bei 75 Prozent stehen dürfte, sondern wohl eher bei 100 Prozent. Zudem hat sich der Indikator 2020 drastisch nach oben bewegt. Durch die Corona-Krise und die Lockdowns ist das Wirtschaftswachstum in den USA 2020 gesunken, aber die Aktienmärkte sind immer weiter in neue Höhen gestiegen, angetrieben durch die viele Liquidität und den Anlagenotstand. Nichtsdestotrotz hält Warren Buffett am Indikator fest und orientiert sich daran. Er hält momentan die höchste Cashquote aller Zeiten (über 150 Milliarden Dollar) und erwartet wohl eine deutliche Aktienkorrektur, um dann wieder günstiger einsteigen zu können.

Leicht gekürzter Auszug aus:

Marc Friedrich, Die größte Chance aller Zeiten. Was wir jetzt aus der Krise lernen müssen und wie Sie vom größten Vermögenstransfer der Menschheit profitieren. FBV, 250 Seiten, 22,00 €.